「靈活計劃」是實報實銷的醫療保險產品,我們設計「靈活計劃」的目標是力求以最相宜的保費提供最大的保障,在「價錢」及「保障」之間尋求「剛好」的平衡點,確保受保人在「大部分情況」下,都能就該醫療狀況獲得必要的醫療服務,不必為自己或家人帶來沉重且不必要的財政壓力。

何謂剛好保障?

我們將以上目標量化為8成的「賠償率2」(代表保單持有人/受保人需自行支付2成的醫療費用),但同時需留意:

- 我們以中等價位的私家醫院及中等嚴重性的醫療服務作為設計基礎,因此實際的賠償率將根據手術類型、病房級別、入住醫院等而有所變化(即8成以上或以下「賠償率」。對於輕微的醫療狀況,實際賠償率可以達到10成(全數賠償);

- 但對於相對嚴重的醫療狀況,實際賠償率會低於8成。因此,實際賠償率並非由保險公司的產品設計單方面判斷,而是同時受保單持有人/受保人的選擇影響。舉例說,如罹患嚴重疾病,受保人應避免選擇價位較高的私家醫院及較高的病房級別,以減低自費的金額,同時提高賠償率。

| 個人選擇 | 患上嚴重疾病之實際「賠償率」 |

| 收費較高的私家醫院+較高級別病房 | 降低 |

| 收費較低的私家醫院+基本級別病房/公立醫院 | 提升 |

至於一些非緊急但嚴重影響生活的醫療狀況,例如白內障、耳疾、坐骨神經痛等,公立醫院一般而言輪候期長達3個月至3年不等。針對這類醫療情況,沒有醫療保險,而需要自費到私家醫院治療,但又不能負擔相關治療費用的客戶,只可忍耐痛楚輪候公立醫院。

早前亦有報導指一名患有坐骨神經痛的病人已「痛到標眼水」,無法忍受3年的公院輪候時間而打算借貸,到私家醫院接受手術3,可見這些醫療狀況絕對會為病人造成困擾。

針對以上情況,「靈活計劃」便是最佳的選擇,因其可以覆蓋大部分的私家醫院治療費用,而又省卻輪候公立醫院、忍耐痛楚的時間。

癌症、非常嚴重及緊急疾病保障

另一類疾病為需要長期治療的癌症,而自願醫保的設計對長期治療尤其有幫助:與市場的癌症保險產品相異,自願醫保的非手術癌症治療保障限額為「每保單年度」計算,表示受保人每年都可「重設」其限額。

舉例說,癌細胞平均在一年後出現抗藥性,受保人便需使用另外幾種標靶藥物,代表療程可以長達數年或以上,而相比一般癌症保險產品的「每次癌症限額」,自願醫保的「每年$80,000」可就長期治療賠償更多,為受保人提供更充足的保障。

當然,對於非常嚴重及緊急的疾病,例如晚期癌症,「靈活計劃」亦未必能補貼所有醫療開支。然而,這些緊急情況在公立醫院多被優先處理,無需如上述個案般輪候多年。再者,不少香港市民已擁有針對癌症的保險計劃,我們希望避免自願醫保(實報實銷醫療保險)與現有保障重疊,因此選擇另推一份專門保障癌症治療的保險產品,而「靈活計劃」將如以上所述,為其他相對不太嚴重的情況提供足夠賠償。

由此,我們為「靈活計劃」設計「剛好」的保障項目及保障限額,剔除過高及不需要的保障。同時,意識到某些保障項目可能容易被不當使用,令所有客戶的保費相應提高,變相不公平對待合理使用保險產品的客戶,因此我們亦儘量填補這些漏洞。

設計時考慮市場保障水平

除此以外,我們亦參考了市場上的產品作出調整,保證有興趣投保Bowtie的客戶獲得與市場相近的保障水平。這些保障項目多以受保人的舒適或復原作出發點,而即使欠缺亦不會對其生命造成威脅,因此,我們考慮將其納入「靈活計劃」的保障範圍時,大前提是該保障不會對保費造成大影響。

套用設計理念至保障項目

以下部分將逐一舉例說明各類保障項目:

- 對未能預測或非自主控制的風險提供「剛好」的保障

- 準確釐訂「可自主選擇使用的保障項目」的限額

- 參考市場產品納入以受保人的舒適或復原作出發點的保障

1. 對被動性風險提供「剛好」的保障

我們參考醫院實際收費及索償數據等資料,集中調整較常用的保障項目,務求令「靈活計劃(基本)」足夠為合理及慣常的醫療收費提供足夠保障。這類保障多為「被動」的風險,即受保人不能控制其發生次數、嚴重性等,因此我們在不過分提高保費的情況下,會儘量覆蓋所有風險,包括尾部風險(罕見但後果嚴重之風險)。以下部分將舉「意外急症門診治療」為例,以闡述Bowtie「靈活計劃」如何切合受保人及/或保單持有人的需要。

例子:意外急症門診治療

意外並不罕見,受保人發生意外後或者需要接受緊急門診治療。然而,門診治療並非自願醫保標準計劃的保障範圍(日症手術、住院/手術前後的門診護理除外)。我們希望為這些突發情況提供保障,因此加入了意外急症門診的保障,並設有每保單年度$8,000的保障限額。

數據顯示,每次急症門診的費用大約為$3,000至$4,000(包括縫針、X光及石膏等程序)。以機會率而言,參考5年間數萬項的索償數據,只有少於0.1%的受保人於1年內就意外門診索償超過1次。鑒於受保人並不能控制被動風險,我們根據數據顯示的99.9%的次數(即1次)加1,則2次意外為標準,將保障限額設為$8,000,令受保人即使不幸於1年內已遭遇1次意外,亦不需擔心完全失去保障。

2. 準確釐訂「可自主選擇使用」的保障項目限額

「可自主選擇使用」的保障項目是指︰受保人對這些保障項目發生的次數、時間點等都有一定控制,因此容易被不當使用,令整體保費提高,對合理使用產品的客戶非常不公平。以下將舉「病房及膳食」及「訂明診斷成像檢測」為例子。

例子一:病房及膳食

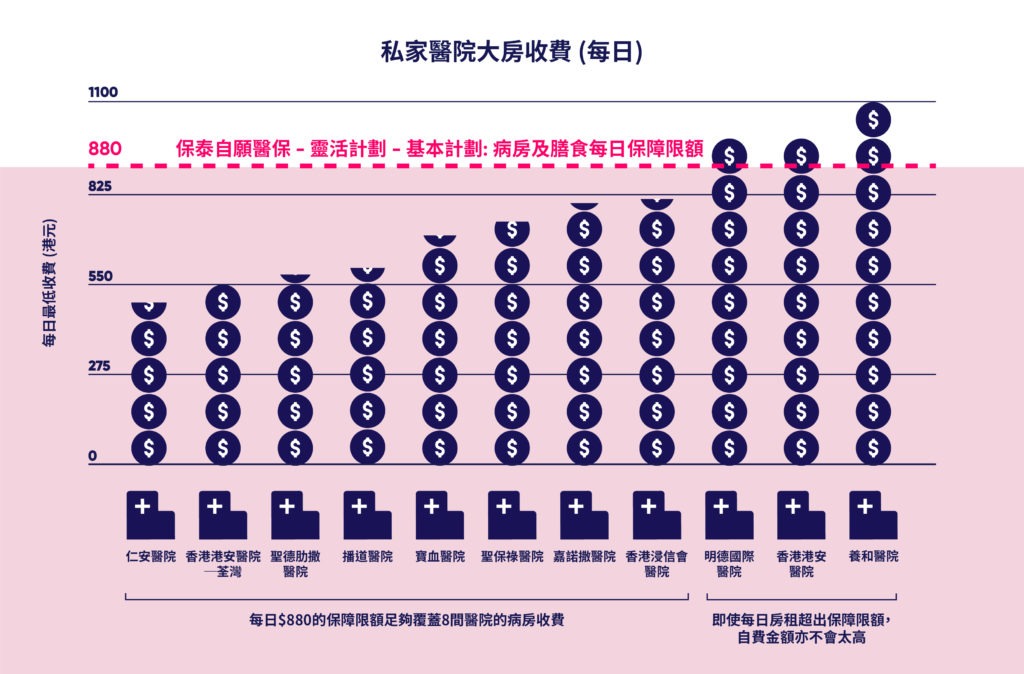

我們將保障限額從標準計劃的每日$880稍為上調至每日$1,100,大概為其他公司「靈活計劃」的中位數。

比較11間私家醫院的大房收費,提升了的保障限額足以全數覆蓋其中10間私家醫院4,因此我們相信每日$1,100的保障限額是足夠的。另外,香港保險業聯會的2017醫療索償調查指出,就住院個案的索償,住院日數平均只有3日。對賠償不足的1間醫院,假設受保人住院3日,亦只需自費$240,絕對為可以負擔的水平。即使醫療保險在少數情況不足以全數保障病房及膳食的費用,自費的金額亦不會太高。

綜觀醫療保險的索償投訴,不合理的住院膳食個案屢見不鮮。這些個案在高端或保障限額較高的醫療保險尤其常見,例如早前一名 3 歲男童於住院 3 天期間點了大量食物,包括 5 盅中式燉湯、3 份三文治、3 碗粥、牛扒意粉、炒飯、中西式晚餐、牛扒晚餐等,合共約 $1,000,毫無疑問地,保險索償投訴委員會最終裁定這些為不合理的醫療費用 7。提升保障限額有機會令更多的濫用個案發生,提高平均賠償額及保費,最終對其他客戶造成不公平。因此,我們選擇將保障限額設於現時水平,以避免某些受保人或保單持有人的不當使用。

例子二:訂明診斷成像檢測

標準計劃的每年 $20,000 限額基本上只能保障 1 次較昂貴的檢測(如在仁安醫院進行全身軀幹的 PET-CT 掃描,每次費用可高達 $18,4008)。而我們的醫護團隊認為受保人在一般情況下每年最多只會進行 2 次檢測。由於此項目保障屬於自主的風險,我們直接以 2 次檢測限額,提高至 $26,000 的限額便足以保障 1 次 PET 掃描及 1 次電腦掃描,以保證公平對待所有保單持有人。例子如下:

浸會醫院掃描收費

| 掃描類型 | 收費 | 賠償額 | 剩餘保障限額 |

| PET-CT 掃描(全身軀幹)9 | $18,400 | $12,880 | $13,120 |

| MRI 掃描(全腹部,掃描+顯影)10 | $9,500 | $6,650 | $6,470 |

正如上文所述, 2 次的檢測已經足夠。由於自願醫保保障以非住院方式進行的檢測,我們相信使用率相對較高,提升保障限額對保費影響亦較大。有見及此,我們避免過份提高保障限額,確保以合理的保費提供合理的保障。

3. 參考市場產品納入以受保人的舒適或復原作出發點的保障

我們同時參考市場的產品設計「靈活計劃」,以保持產品競爭力,大前提是該保障不會對保費造成太大影響。

例子:出院後每日家中看護費

受保人在出院後或仍需來往醫院或診所,接受醫療或護理服務,如傷口護理、藥物注射等,以上情況在年紀較大的受保人身上更為常見。我們希望為受保人提供更理想的康復環境:與其要受保人舟車勞頓出入醫院,倒不如聘請合資格看護,上門進行護理服務。

大部分的「靈活計劃」亦有提供此保障。我們參考了市場的「靈活計劃」制訂保障限額:每日 $500 的保障限額大約為市場的中位數,並不會對保費造成太大影響。

總結

Bowtie 的自願醫保「靈活計劃」目的是以相宜的保費提供「剛好」的保障,而「靈活計劃」(基本)的保障正正可以成為大眾得到醫療保障的切入點。對於經濟能力較高,而又較重視私隱度,希望入住較高端房型的客戶,「靈活計劃(升級)」或是另一個值得考慮的選項。