定期人壽Vs終身人壽︰買純保障+5%回報也能「跑贏」儲蓄人壽?

定期人壽保險與終身人壽保險的分別

定期人壽保險與終身人壽保險都能提供身故賠償,唯一最大分別在於保費及退保現金價值,但原來只要做到一個投資新手也能達到的投資回報,便有機會「跑贏」有儲蓄成份的終身人壽,本文會以市場上真實的計劃,與大家一起拆解「Buy Term Invest The Rest」是否可行!

網民對儲蓄人壽的質疑

在網上世界,不時會見到網民對儲蓄保險有質疑︰

- 回報並非保證、真實回報與當初承諾有巨大落差。

- 非保證回報派發機制不透明。

在網上討論當中,不乏有人分享將真實案例分享,將當年保險建議書的預期回報,與多年後的週年通知書上之實質回報作客觀對比,確實有「貨不對辦」之嫌。

更甚者,供了儲蓄計劃10至20年,居然只能跟本金「打和」,感覺與「白供」無異。

假如將省下來的保費自己投資,會有更好回報?

智偉有一個大膽的想法:假如自己略懂投資,投保屬於純保障的定期人壽保,並將省下的保費自己投資,會否比起把龐大現金流和信任交托到保險公司手上,更能得到理想結果?

為了認真尋找這個答案,智偉特意搜羅市場上具代表性的儲蓄終身人壽保險,跟Bowtie的定期人壽保險作出深入比較,看看假如以同一預算,分別投保定期和儲蓄產品,「Buy Term, Invest The Rest」這種自主投資的策略,能否做到不犧牲保障之餘,還得到了更大的投資回報。

5%投資回報便可跑羸儲蓄保險?

事不宜遲,立即看看5%回報能否戰勝保險公司!

65歲人壽退保價值比較: 計劃A vs 自主投資

| 年尾價值 | 儲蓄人壽計劃A1 | 自主投資2 | 自主投資額外回報 (B – A) |

| 計劃A退保價值(A) | 將節省的保費用作投資;假設投保Bowtie 人壽保,以及每年預期回報5%(B) | ||

| 30歲 | $0 | $15,702 | $15,702 |

| 35歲 | $15,851 | $106,281 | $90,430 |

| 40歲 | $58,522 | $220,756 | $162,234 |

| 45歲 | $147,814 | $364,888 | $217,074 |

| 50歲 | $342,064 | $545,938 | $203,874 |

| 55歲 | $506,366 | $755,769 | $249,403 |

| 60歲 | $602,458 | $938,921 | $336,463 |

| 65歲 | $728,450 | $1,151,086 | $422,636 |

| 註: 1. 計劃A的退保價值包括保證和非保證成分。 2. 自主投資方案,涉及投保Bowtie定期人壽。該產品不含儲蓄成份,因此並無退保價值。 3. 人壽保額設定為100萬。 | |||

由於計劃A的每年保費為固定$15,410,而Bowtie定期人壽頭25年每年保費僅由$456至$2,712,換句話說,30至54歲這25年間,就能省下超過35萬的保費作自主投資。

在複息效應下,即使回報僅為較保守的5%,依然能夠在55歲時,滾存出約$75.6萬,遠遠拋離有儲蓄成份的計劃A之約$50.6萬退保價值。

直到55至65歲這11年,由於儲蓄人壽已經供斷,因此不再需要供款。另一方面,由於自主投資策略投資回報可觀,即使Bowtie定期人壽投保人需要在55至65歲期間繼續繳付定期人壽的保費,依然無阻自主投資的價值上升。

在65歲時,儲蓄計劃的退保價值為$728,450(包括約$28萬的非保證紅利),而自主投資的總價值,則已經升至$1,151,086,足足多賺兩者相差58%或超過$42萬!

更值得大家注意的是,當自主投資策略滾存出來的總價值已超過$100萬時,代表你可以選擇不再需要$100萬保額的定期人壽,用累積財富保障自己。

進取一族版 9%投資回報比較

你可能會質疑,5%的年度化回報僅能勝戰通脹;可是對於不少略懂長線投資的朋友,實際上是有機會取得9%,甚至更高的回報。

在這次的比較中,所有數據跟之前投資回報5%時一模一樣,包括計劃A的每年保費和退保價值、Bowtie人壽保保費,這些數字完全一樣。唯一不同的是,投資回報由5%提升至9%。

下表展示在9%回報情景中,自主投資策略和計劃A的價值差距︰

| 年尾價值 | 自主投資額外回報 |

| 30歲 | $16,300 |

| 35歲 | $106,212 |

| 40歲 | $224,998 |

| 45歲 | $381,945 |

| 50歲 | $563,304 |

| 55歲 | $954,507 |

| 60歲 | $1,616,704 |

| 65歲 | $2,633,357 |

| 註: 1. Bowtie定期人壽不含儲蓄成份,因此並無退保價值。 2. 計劃A的退保價值包括保證和非保證成分。 3. 人壽保額設定為100萬。 | |

上表可見,只要回報提升,自主投資策略將會取得極明顯的額外回報,而且年期愈長,能取得的額外回報就更多。同樣的保費差距,在9%的投資回報下,在55歲時,就能創造出約$95.5萬額外回報;在65歲時,數字升至約$263萬。

- 註:是次比較以儲蓄人壽計劃A的基本情景下的預期回報計算。除了基本的預期情況外,普遍人壽儲蓄產品的利益說明文件中均會列出樂觀情景及悲觀情景下的預期回報。一般而言,樂觀情景和悲觀情景,分別採用預計投資回報的第75和第25百分位數以計算。讀者如獲得人壽儲蓄產品的利益說明文件,亦可以考慮採用相關數字進行比較,了解及自行分析不同情景下的回報。上文分析例子僅供說明及參考之用。

講就容易,點投資先賺到5%甚至9%?

「Buy Term, Invest The Rest」的自主投資策略成功與否,絕對取決於投資回報的高低,因此你必須要回答這個問題:在現實中,可以做到多少回報?下文提及幾款常見投資工具供讀者參考。

短期近「零風險」理財︰定期存款

近年因為加息週期,定期存款這類接近零風險的回報也升至4%至5%。雖然加息周期或未能持續,但至少代表,即使你是「零投資經驗」或風險承受能力較低的投資人,亦有可能取得接近5%回報。

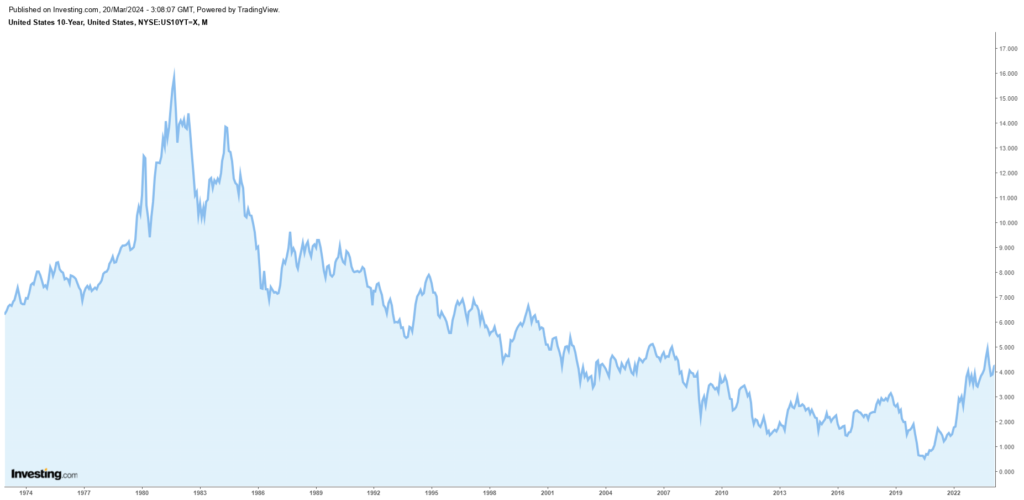

長期「低風險」投資工具︰美國國債

如果要長期二三十年,鎖定接近5%的回報,其中一種風險偏低的工具,就是購買國家級別的長期債券,如美國10年期或30年期的國債。以近期的10年期美國國債孳息率為例,已經有4.3%左右的水平,即已經非常接近上文比較例子中5%的投資回報。

- 註:上述例子只作參考之用。無論是定期存款或是美國國債,其所提供的息率均可能受到經濟狀況、通脹、利率等多種因素影響。長期來看,是否能夠持續處於高息環境,仍存在諸多不確定性。

進取投資工具︰指數基金

有了保底的工具,可以談談進取而且值得參考的工具。想要取得9%的年度化回報,透過投資在長期表現優勢的國家或行業指數,都能夠做到。以美國標普500指數為例,假設你將股息再投資,在過去30年間(1993年底至2023年底),年度化回報達10.15%。

其他進取選擇︰優質個股

至於投資個股,由於需要更高的投資技術和心態要求,因此在這篇文章,不會詳談,只輕輕列出一些過去回報能達標的例子。剛才提及的工具,主要是美國市場,哪中港市場又有沒有工具可以使用?

指數方面,中港指數近年表現低迷,因此大多未能達標。但在中港股當中,過往仍然有一些表現優秀的公司,在20、30年中交出亮麗回報(以股價和股息計算),如騰訊、比亞迪和貴州茅台等,惟比起投資國債和指數會更為波動,風險更高,未必是投資初哥能駕馭的心理壓力,敬請量力而為。

投資宜個人風險偏好 量力而為

自主投資設計上較為彈性,當你有突發經濟需要的時候,可從投資戶口提取應急錢,而毋需像終身人壽保險般退保。不過,投資世界變化萬千,今天表現理想的國家或板塊,並不代表未來30年亦能持續交出亮麗成績。大家宜根據個人的風險偏好,即風險承受能力,分配在保守和進取的工具上,確保投資組合能持續成長。

- 註:受條款及細則約束。Bowtie 有權隨時暫停、更改或終止此推廣及其條款及細則而毋須事先通知。如有任何爭議,Bowtie 保留最終決定權。

- 註:投資涉及風險。過去表現並不代表將來回報。本文僅供說明之用,並只用作表示可能發生之情況,不應被視作或理解為任何投資建議。實際情況、結果或表現可能與預期情況出現重大分別。投資不能保證能賺取利潤。最壞情況下,你的投資可能會變成毫無價值。如有需要,應尋求專業人士協助。 本文僅代表作者的個人意見,並不構成或意圖構成任何受監管建議、保險、金融、投資或其他專業建議、推薦、核准、認可、邀約、銷售保險、金融或投資產品。本文資訊並沒有考慮閣下之個人需要,閱覽有關資料亦不應被視為正在進行個人合適性評估,亦不足以構成任何購買保險、投資產品決定的依據。購買任何投資、保險產品或進行有關決定前,閣下應細閱有關產品銷售文件和產品條款及細則,以了解詳細產品資料及風險因素,並考慮自己的財務狀況、投資經驗及目標,及/或尋求專業人士的獨立及專業意見,並認為該產品是適合閣下。