Buy Term, Invest the Rest(BTIR)策略是什麼?

由億萬富豪Arthur Williams在七十年代所創的理財策略「Buy Term, Invest the Rest」(BTIR)由兩部分組成:「Buy Term」指購買保費較低的定期人壽險(Term Life Insurance),然後將節省的保費「Invest the Rest」,透過儲蓄保險以外的投資,例如股票、債券等,在獲得保障的同時,追求更佳回報。

採用BTIR投資策略的好處

1. 減省開支 長線優勢

市場上的保險產品可以分為有儲蓄成份的終身人壽保險和無儲蓄成份的定期保險兩種。終身人壽保險集保障與投資於一身,看似美好,但因要透過保險公司投資,可能徒添成本。在投資市場上,1%的額外成本可能對投資者的長期回報造成巨大影響。

「Buy Term, Invest the Rest」策略推薦購買不含儲蓄或投資成分的定期人壽保險,屬於單純提供保障的消費型保險,費用結構相對簡單。投資策略的第二部份「Invest the Rest」則是選擇低收費的投資產品或服務,令投保人在相宜價錢下得到同等保險保障,並爭取比儲蓄保險更好的回報。

我們利用公開數據(截至8月23日),發現市面上9款終身人壽保單,其30年保證IRR回報平均為-0.77%,而30年預期IRR回報(即保證+非保證)平均為3.46%。

當中終身人壽保單投資的相關資產(underlying assets)普遍混合股票與債券,其比例視乎個別投資策略有別。但說到底現今投資市場透明度大大增加,投資者只需化繁為簡,選擇資產相關的熱門指數均能取得不俗的回報。

較低風險︰透過銀行定期存款獲得3.5%至3.8%保證回報。同時市場亦有投資服務,助投資者獲取更高的銀行定期存款服務,達4.1%。(截至8月23日)

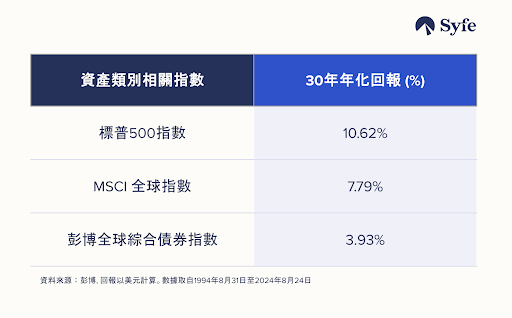

中等風險︰分散投資債券,以彭博全球綜合債券指數為例,30年回報有近3.93%年化回報。

相對高風險高回報︰以涵蓋23個已開發市場國家、過千間大中型股的MSCI 環球指數(MSCI World Index)為例,過去30年的年化回報達到7.79%,美股標普500指數在過去30年的年化回報更達10.62%。Syfe投資服務同樣為投資者提供低成本的機構級別投資策略,管理費每年介於0.35%至0.65%之間,且已包含經紀佣金。

2. 流動性高 不設罰款

定期人壽保險保障指定期限,投保人可以選擇每年、甚至每月續保,而其他儲蓄型保險產品通常需要投保人供款多年,如因突發事情而早期退保,可能導致虧蝕本金。

但採用「Buy Term, Invest the Rest」的投資者則可根據自身的財務需求靈活調整資產配置,無需受儲蓄保險這類產品的資金鎖定限制。財務上一旦有緊急需要,「Buy Term, Invest the Rest」可隨時停止投資,並透過出售股票或基金套現資金應急,從而享有更高的資金流動性。

3. 自選投資 透明度up

許多保險產品條款艱澀深奧,特別是儲蓄保險等分紅產品,通常涉及多種貨幣和紅利類別,表述方式繁瑣,使一般市民難以理解實際投資內容,也難以掌握底層資產的運作,例如基金的具體操作及持倉。

選擇「Buy Term, Invest the Rest」理財策略,則可根據自身情況與偏好,選擇符合個人風格與生活方式的投資方式、產品和平台,透明度遠遠優於依賴一份單薄的月結單或基金季報來了解投資狀況。投資者還可根據經濟環境、年齡及個人風險承受能力靈活調整資產配置,更靈活應對市場變化。

採用BTIR投資策略的注意事項

1. 落實投資 關注風險

投資者必須切實進行資產配置,否則此策略將失去意義。投資回報必然有波動,且潛在回報通常與風險正向相關。市場普遍將儲蓄保險視為相對低風險的選擇,而選擇「Buy Term, Invest the Rest」策略的投資者,若然將較大比例的資產分配在高風險資產,則需要承受較大的市場風險。

2. 投資組合 因人而異

理財策略難有放諸四海皆準穩賺公式,投資者應根據自身情況及財務目標,權衡利弊後選擇合適的投資方式。有意藉住「Buy Term, Invest the Rest「策略獲得更佳投資回報的投資者,需要預留時間緊跟市場變化。

- 註:本文旨在講解部分理財投資術語,並不構成任何投資建議或取向,任何投資產品均存在風險,請先自行評估風險才作出投資決定。過去表現並不代表將來回報。在進行任何投資決定前,你應該考慮自己的財務狀況、投資經驗及目標,並認為該產品適合自己。此文章包含前往第三方網站的連結,但該等網站並非由Bowtie擁有或營運,Bowtie亦不會就其內容、產品或服務作出任何陳述、推薦或保證。

以下內容由Bowtie提供,與本文作者無關。