什麼是被動收入?

定義

被動收入是指不用自己利用勞力腦力花時間工作,就能獲得持續收入。最直接及常見的例子,就是靠錢搵錢,投資不同的資產以產生收入或增值。

與財務自由的關係

財務自由的意思,是即使自身不再主動工作,亦有足夠的被動收入永久地支持自己的生活費。如果不懂得錢搵錢,單純靠打工儲錢的話,恐怕一世都難以達至財務自由的狀態,因為一般人大多工作三、四十年,但要支付六、七十年的生活費(假設活到八、九十歲),即使世界沒有通脹,也意味著得以一年的收入維持兩年的生活費。

被動收入小貼士

越早建立越好(複息的威力)

曾聽說過複息是世界第八奇跡,更令我驚訝的是,這句話或許出自偉大的物理學家愛因斯坦。對數學如此精通的他,會說出這一句話,是因為複息確實能改變人的命運。

假如每月儲蓄$1000,如是這30年,本金只是$36萬,而這大概是大多打工仔都有能力做到的事。但只要這30年,能保持5%的年回報,30年後便能獲得約$83.2萬。如果投資回報更為理想,能達到9%的水平,同樣$36萬的本金,更會滾大至約$184萬,足足升值了5倍有多!

但假如延誤了儲蓄和投資的習慣,在退休前10年,才每月加額儲蓄$6,000。現在即使本金翻倍至$72萬,以及能達到9%的高水平年回報,10年後也只增值至約$116.9萬,總回報大大縮水了。這個簡單例子,足以說明複息的威力,比起本金大小更為重要。

| 每月儲蓄 | 年回報率 | 儲蓄期(年) | 本金(萬) | 總金額(萬) |

| $1,000 | 5% | 30 | 36 | 83.2 |

| $1,000 | 9% | 30 | 36 | 184 |

| $6,000 | 9% | 10 | 72 | 116.9 |

同樣的道理也適用於延期年金,越早購買延期年金,保單累積期就越長,投保人就有機會獲更高的潛在回報。 (關於合資格延期年金,可參考Sun Life 網站或保險業監管局網站相關信息)

分散投資

要讓資產持久地增值,或是保持合理的被動收入,首要條件是該投資項目,能經歷時代的考驗,資產價值不會隨時間流逝而萎縮。可是「人無千日好,花無百日紅」,即使再強的企業,也未必能夠在時代巨輪下屹立不倒。要避免單一投資帶來的風險,最簡單的對策就是分散投資,即是把資金分散至不同的資產及投資項目,這樣即使遇上一間企業倒閉或一隻股票停牌的風險,也能保住其餘大部分的本金。

在我以前理財的客戶當中,就有一位退休長輩,非常相信自己的眼光,把大部分的退休積蓄,投資至一隻個股中。他甚至在股市跌市時,提取了交給我管理的基金計劃的價值,趁低吸納那隻個股。不幸的是,該個股後來繼續大跌,甚至一直停牌。最後這位長輩,不得不在六十多歲的高齡,重投職場賺取生活費。

適時調整資產配置

投資世界受到經濟週期影響,而不同國家、行業及資產類別,也會有跑贏和跑輸大市的時間。假如能夠在數十年的投資生涯當中,慢慢領略到當中規律,適時調整資產配置,便有機會減低資產大跌的機會,長遠來說能大大提升總回報。

保持每月淨現金流

很多人在投資時,只注重投資方面的細節,而忽略了自身的理財狀況。投資增值或取得利息回報,往往需要投入以月甚至年計的時間;可是假如自身理財出現問題,在入不敷支的情況下,或會導致資產未能創造出可觀回報之前,便得強制賤賣以應付生活費的缺口。

在我自身的投資和理財經驗,保持每月淨現金流,不單是健康理財的習慣,還是為個人投資創造良好條件的重要法則。

做好財務風險管理

投資就像足球場上的進攻球員,而保險就像防守球員。再強的進攻,也必須要配上合理的防守,才有機會在持久戰中勝出。只要用5-10%收入做好風險管理,就能避免我們的投資在大獲全勝之際,會被意外和疾病這些奇兵突襲,而被迫贖回所有投資,陷入一鋪清袋的無奈局面。

9個被動收入方法

銀行定期存款算是投資中最低風險的一種,簡單放棄資金的流動性,以換取最保守的利息收入(以2023年9月為例,約為3-4%年利率)。這類最保守的投資,雖然回報較低,但由於幾乎一定保本,即使沒有投資知識的普羅大眾,也適合參與。

債券是發行者為籌集資金而發行、在約定時間支付一定比例的利息,並在到期時償還本金的一種有價證券。作為歷史最遙遠的投資工具之一,能夠在投資期支付利息,並在期滿時償還本金的債券,一直深受大大小小的投資者歡迎,其中以國家或政府發行的主權債券最為安全。

作為香港人,比較容易接觸到的主權債券大概是由香港特區政府發行的債券,如通脹掛勾債券及銀色債券等,這類債券都等有效取得約3-5%的被動收入。

跟主權債券性質一樣,只是發行人為企業,因此風險普遍比主權債券高。由於每間企業的盈利能力和穩定性可以相差甚遠,因此息率的高低差可以超過10%以上;但千萬不要只著眼於利息回報,因為企業陷入財困時,最壞情況連本金都沒能力償還,這樣投資者或會損失全數本金。

有些行業或企業的營運非常穩健,難以交出爆交性增長(如電力公司等公用股),但每年都能持續地成長,及將部分盈利以派息形式與股東分享,這類股票便是收息股。與投資債券接近,投資者每年都能收取被動收入,但要注意派息並非保證的,而股價亦會比債券波動。

如果不想自己研究個別債券或收息股的風險和回報表現,比較省時的做法,是投資在派息基金或房地產信託基金,這類有專業投業團隊管理的資產。當然讓專家打理投資,要在總回報當中付出一點費用,但如果基金能夠持續交出亮麗回報,這些費用對於不想自行操盤的人來說,還是值得付的。

買樓收租,相信是不少港人的傳統想法,因為在華人的社會中,買磚頭一直是財富累積的不二法則。可是買樓自住,跟買樓收租,是截然不同的事。倘若你追求的是被動收入,在現時高息環境之下,即使只做5成按揭,收回來的租金,也未必足夠償還按揭供款及管理雜費等。

此外,買樓跟投資其他資產一樣,不一定保證升值,甚至在急著套現的情況下,會錄得大額虧損。

跟買樓收租一樣,投資車位出租,也是不少實物投資者的長年愛好。可是同樣地,在現時高息環境之下,即使只做5成按揭,收回來的租金,也未必足夠償還按揭供款及管理雜費等。

此外,香港的車位價格近年的波幅亦相當大,投資前必須做足功課才去行動。

不少打工仔的夢想,就是不用再打工,甚至可以做老闆。當然做老闆並不是一件容易的事,但坊間亦有生意轉讓或加盟店等的選擇,可以用比較簡單的過程,便擁有一盤生意,甚至不用太花時間打理,便能獲得一定的盈利。

但我必須要提醒各位,購買生意不單是擁有了它的潛在收益,更同時承擔了它的種種風險,因此投資前必需更審慎檢視項目的優劣以及真確性。

時代的變遷,造就著新一代網紅或KOL的出現。雖然創造內容,自己亦要投入一定的時間和腦力,但假如內容是具重覆性觀看的性質(例如運動或語言教學片),一次性的創作,或能在不同的平台上,獲取不錯的被動收入。

但有經營Youtube頻道的我可以跟你說,廣告收益在前期真的很微簿,還是做打工仔的日子比較容易過。

長期投資優質資產回報更可觀

傳統理解的被動收入,或只限於能每月或每年派發回報的工具,因此多限於相對保守的投資工具,需要投入更大的本金,才能創造足夠的被動收入,達至財務自由。

可是在現實世界中,有不少人卻在年輕時投資更具潛力的項目,即使中途或要承受更大波幅,但倘若有以5至10年計的時間,往往能夠交出更亮麗的回報。

在我認識的同輩當中,就有朋友因為早期投資增長股,並一直持有十數年,現時已經有足夠的財富在外地退休。他投資的股票,雖然沒有比較保守的被動收入,但其實也只是每年簡單沽出一小部分股票,便足夠應付該年生活費。

如果你追求的不是現時的穩定被動收入,而是在人工足以應付生活費下,追求長遠的增值以換取更高回報,或許以下這些投資更為適合你。

3個更進取的被動收入方法

英文全名為Exchanged Traded Fund,中文為指數股票型基金,意思即為跟交易所指數緊貼的投資項目。以香港為例,盈富基金(02800)便是恒生指數的追蹤基金,其表現跟恒生指數升跌大概相同。

雖然ETF未必有穩定派息,但如果看好一個地區或行業的發展,ETF往往是低成本的投資工具,既不會面對投資個股的波幅,同時亦能享受該投資主題的增長。

與收息股同為股息,但增長股往往不會派息,因為公司管理層相信把利潤循環投資在企業的發展,才是對股東們最好的回報。當然有自信不代表能成功,世界上既不派息又未能成功增長的企業彼彼皆是,因此增長股的股價波幅,可以達到百份之幾十的誇張程度,因此投資者必須要謹慎選股,同時善用分散風險的貼士。

虛擬資產是一類新興投資,最為人熟識的包括加密貨幣及NFT(非同質化代幣)等,過往幾年亦有不少人因投資相關項目而致富。不過,由於這類資產及整個產業只有十多年歷史或更短,而監管或法規尚未完善,即使潛在回報可以很高,但同時亦有不少輸身家的案例。假如你追求的是穩定的被動收入或回報,恐怕虛擬資產暫時並不適合你。

有被動收入也要做好風險管理

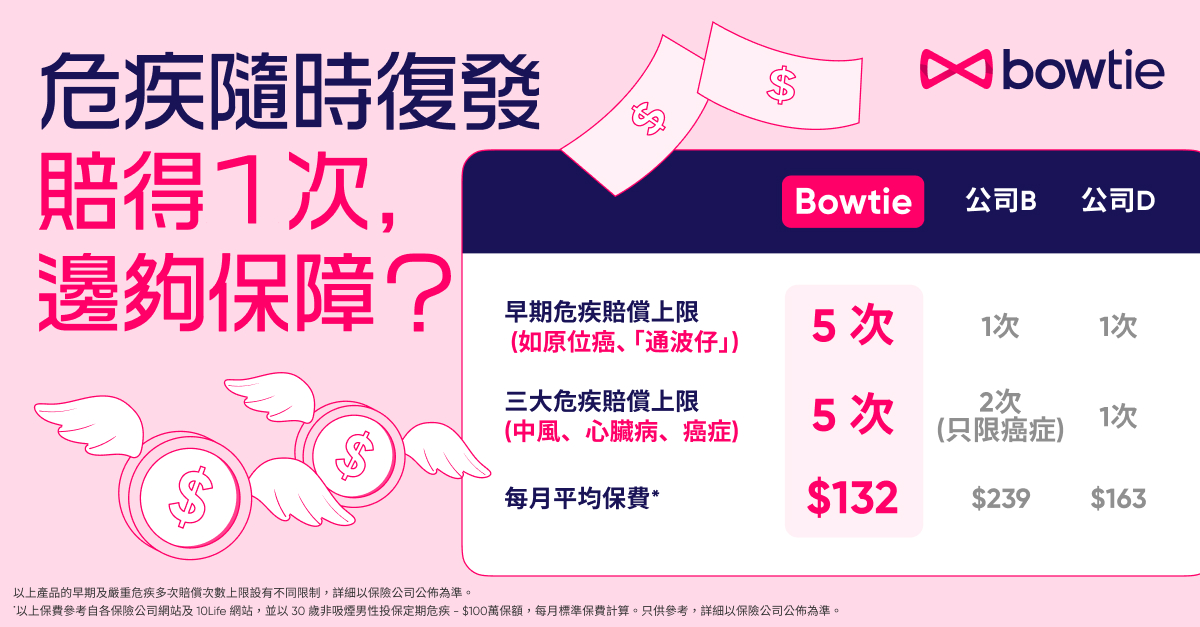

我在被動收入小貼士當中都有提過,要持久地讓財富增值及賺取被動收入,前題是有充夠的防守,讓財富可以經得起突如其來的風險。我在之前談論保險的文章,都有提及過倘若意外患上癌症,動輒便得花上幾十甚至過百萬的治療費,去提升存活的機會。可是,這一筆龐大的金額,是一般人能隨時調動到手的嗎?我就見過不少案例,患者得急售辛苦累積下來的資產,無論是物業還是其他投資,去應付這筆巨額醫療開支。

其實只要從收入中(無論是主動還是被動收入),撥出一小部份,購買合適的純保障產品,便能確保資產不會受到自身的健康風險影響,在逆境中繼續健康地成長和產生被動收入,同時亦能好好保障身邊人

純人壽方面,Bowtie人壽保不含儲蓄成份,同一保費下,Bowtie提供的保額較一般儲蓄人壽產品高40倍^。更重要的是,定期人壽不設資金鎖定期,即使斷供或提早退保,投保人也不用承受任何金錢損失。立即投保Bowtie定期人壽,享受真正無拘束的保障及調動資金的自由!

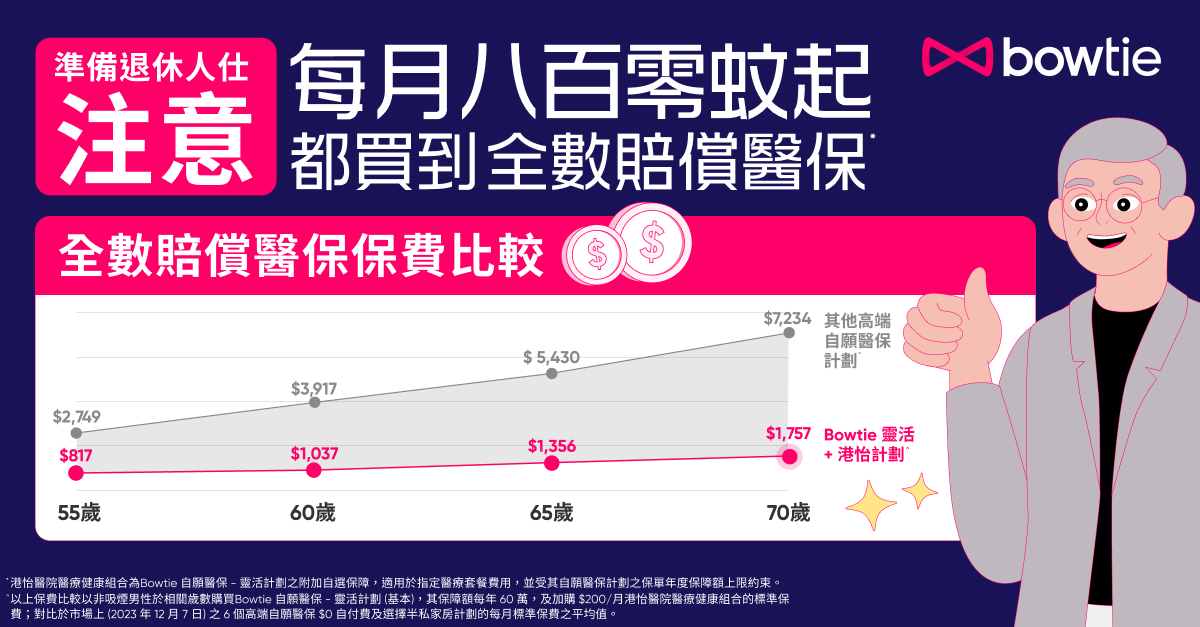

在純保障醫療保險方面,揀選提供全數賠償#的Bowtie Pink,或是投保Bowtie自願醫保靈活計劃(基本),再以每月$200加購提供全數賠償超過240個醫療套餐進行檢查/手術的 Bowtie 港怡醫院醫療健康組合,都是不錯的選擇。

- ^以 35 歲非吸煙女性投保 $100萬保額的標準保費計算 ; 定期人壽保: 數據為 2020 年 7 月 1 日市場上定期壽險 (20 年保障期) 標準保費 的平均值 (包括可於網上投保的定期壽險以及另外 8 個定期壽險) ; 儲蓄型人壽保: 數據為 2020 年 7 月 1 日市場上 8 個儲蓄人壽保險 (20 年保費供款期) 保費的平均值。

- # Bowtie Pink 自願醫保系列全數賠償診斷、住院、手術及訂明非手術癌症治療等合資格醫療開支 (美國除外),並受限於每年保障限額及終身保障限額。如索償牽涉中國內地的指定醫院名單以外的中國醫院 / 中國內地的指定醫院名單以內的高端醫院 / 超出指定病房級別 / 投保前已有疾病,有關之賠償金額可能會作出調整。

靈活計劃同 Pink 應該點揀好?

情況1:有公司醫保 + 仲有一段時間先退休

在此情況下,可考慮投保設有墊底費的Bowtie Pink 計劃。即使不幸患病需要進行相關檢查或治療,都可以利用公司醫保抵銷墊底費,餘下的費用則可以透過Bowtie Pink獲得全數賠償,保費亦會較沒有墊底費的計劃便宜。

情況2:沒有公司醫保/臨近退休 + 即將失去公司醫保

在此情況下,建議投保Bowtie 自願醫保(靈活計劃),然後以每月$200加購 Bowtie 港怡醫院醫療健康組合,這樣做不但可享有全數賠償的保障,保費亦較 Bowtie Pink 低。此外,此組合不設墊底費,投保人不必「自掏荷包」,減輕財政負擔。

- 註:文章所含內容及舉例僅供參考,並不構成任何投資建議或投資產品銷售之要約或招攬。投資涉及風險。過去表現並不代表將來回報。在進行任何投資決定前,你應該考慮自己的財務狀況、投資經驗及目標,並認為該產品適合自己。

本網頁可能包含第三方連結。Bowtie對第三方的內容、產品或服務不承擔任何責任,亦不構成任何推薦。閣下與第三方的交易均為直接交易,風險由閣下承擔。請細閱相關條款及尋求專業意見。