醫療保險提供什麼保障?

提到投保醫療保險,不少朋友最先想到的便是醫保的保額,可能會想到「保額夠唔夠?」、「保額要買高啲」等問題。

在比較保單的整體保額水平前,我們應該先了解醫療保單的保障範圍,因為較高的年度保額/終身保額不一定代表著100%的賠償率,反而保額較高的醫保保單意味著較高的保費,而投保人對於保費的長期承擔能力才是首要的考慮因素。

目前市面上大部份醫療保險計劃都是按實報實銷形式賠償受保人的合資格醫療費用,以市場上的自願醫保靈活計劃產品為例,其保障範圍一般包括:

病徵診斷

- 訂明診斷成像檢測(一般設有共同保險)

- 住院或日間手術前所需的門診或急症診症

住院

- 病房及膳食

- 醫生巡房費

- 專科醫生費

- 非手術癌症治療

- 精神科治療

- 深切治療

- 住院陪床費

- 住院雜費

日間/住院手術

- 外科醫生費

- 麻醉科醫生費

- 手術室費

- 意外急症門診

- 日間手術現金保障

康復護理

- 住院/ 日間手術後的跟進門診

- 門診腎臟透析(洗腎)

- 康復治療

- 出院後每日家中看護費

對於一般設有分項保障限額的醫療保險,投保人須清楚了解各個保障項目的內容、保額及限制(如保障次數),以及醫保計劃是否設有「額外醫療保障」(SMM),以便投保適合自己需要的醫保計劃,當他日有需要索償時,也能實現較高的賠償率。

醫保保額與危疾保額概念有何不同?

在投保醫療保險及危疾保險時,在決定保額前的考慮有什麼不同?

一般醫保與高端醫保有什麼分別?

剛才提過,在年度及終身保障額以外,一般醫保保單還會為各個保障項目設置獨立的保障限額,例如是Bowtie自願醫保標準計劃、靈活計劃(基本)及靈活計劃(升級)。

不過,市場亦有一些不設分項賠償限額、提供全數賠償、設有自付費(墊底費)、年度及終身保障額較高的醫保計劃,這些計劃一般被稱為高端醫療保險。

以Bowtie為例,Bowtie Pink 就是我們的高端醫保產品,以下表列我們不同醫保計劃的保障差異:

| Bowtie 自願醫保產品 | 標準計劃 | 靈活計劃 (基本) | 靈活計劃 (升級) |

| 每年度保障額 | $42萬 | $60萬 | $100萬 |

| 終身保障額 | ❌ | ❌ | ❌ |

| 自付費 | ❌ | ❌ | ❌ |

| 標準保費(30歲非吸煙男性) | $131 | $236 | $421 |

| Bowtie 自願醫保產品 | Bowtie Pink (普通房) | Bowtie Pink (半私家房) | Bowtie Pink (私家房) |

| 每年度保障額 | $800萬 | $1,000萬 | $2,000萬 |

| 終身保障額 | $4,000萬 | $5,000萬 | $8,000萬 |

| 自付費 | 設有 $0/ $2萬/ $5萬/ $8萬 之選擇 | ||

| 標準保費(30歲非吸煙男性 – $2萬自付費) | $321 | $440 | $1,042 |

醫保保額愈高愈好?高端醫保一定適合我?

高端醫保的保額動不動就過千萬元,保障看似最為充足,那麼揀選高端醫保是否一定最精明?那又不一定,其實揀選醫療保險和挑選服飾一樣,最緊要是稱身合用,也就是Bowtie時常強調 — 剛好就是最好 (Just Fit) 的概念。

的確,如果沒有成本的考慮,相信人人也想獲得最高的保障水平。不過,現實中保障與保費開支是成正比例的,要取得高端醫保的高度保障,伴隨而來的就是更高的保費。

須知道初生嬰兒至七、八十歲的長者皆需要醫療保障,而且年紀愈大,患病或受傷的風險又會傾向上升。因此我們不宜盲目追求最高保額,反而必須按照自己的經濟能力,揀選保費水平在個人長期可負擔範圍內的醫保產品,以免日後因經濟考慮而被迫「斷供」或退保,令自己或家人也會陷入「保障真空期」。

有人可能認為醫療保障「真空」也不要緊,當經濟狀況改善後才重新投保也可,但需要留意的是,我們日後或會因病歷或身體狀況轉差而被保險公司拒保;即使幸運再獲受保,也可能需要向保險公司支付額外保費(加Loading),或被加入不保事項 (Exclusions)。

再者,高端醫保一般設有自付費機制,建議配合現有的其他醫療保單或由公司提供的團體醫保(公司醫保)一併使用;如果本身沒有任何醫療保單,其實揀選非高端的自願醫保靈活計劃產品,也是明智及經濟的選擇。以Bowtie自願醫保靈活計劃系列為例,產品實際賠償率也高達90%(截至2022年11月),每月基本保費僅需$218(30歲非吸煙男士)。

醫保保額計算建議

那究竟醫療保額幾多才算足夠?如何為自己計算所需的保額呢?其實大家可以參考以下公式:

個人所需保額(基本醫療開支預算)

= 診斷檢查(訂明診斷成像檢測)

+住院費用(病房及膳食+醫生巡房費+專科醫生費+住院雜費)

+手術費用(外科醫生費+麻醉科醫生費+手術室費)

如果對以上醫療費用的市價無甚概念,大家可以參考目前香港各大私家醫院的收費,以及以下Bowtie的真實索償數據:

此外,Bowtie亦推出了個人化的保險推薦工具,讓各位在投保之前輕鬆取得精算師的意見。

1. 如果你不知道如何揀選保額或不同的醫保計劃,可選取最左方框框內的「立即分析」。

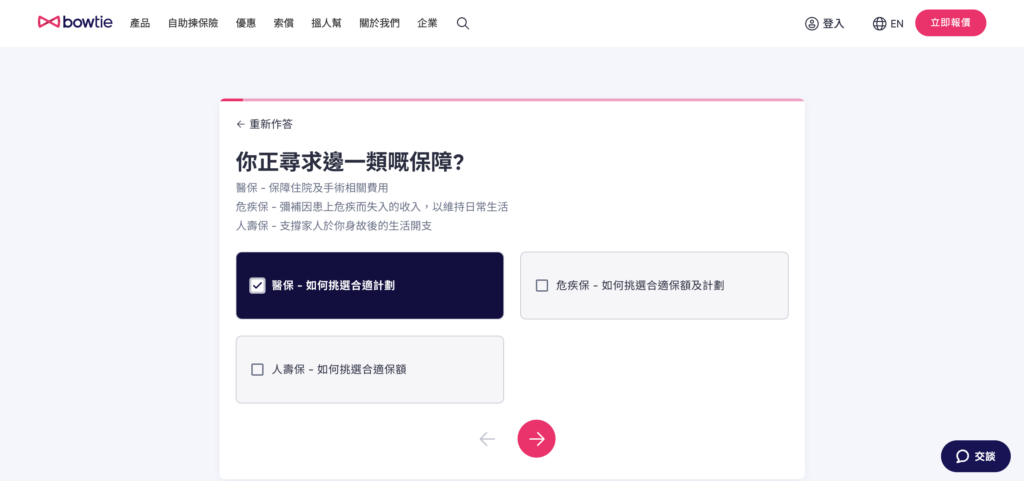

2. 揀選「醫保-如何挑選合適計劃」,之後按要求回答幾條簡單問題。

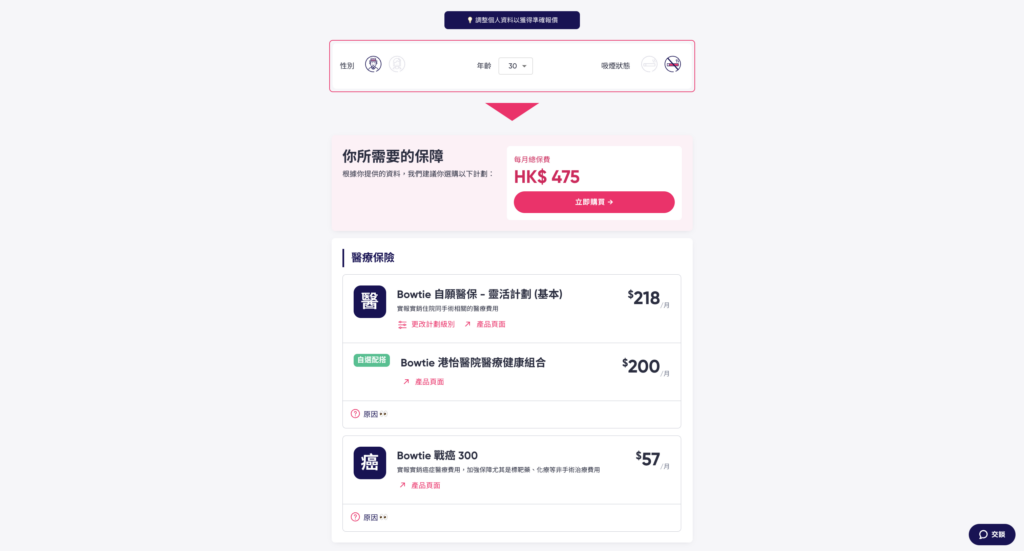

3. 再揀選「性別」、「年齡」及「是否有吸煙習慣」後,系統便會提出整體的醫療保障建議。

4. 系統還會提供建議的原因