不同產品有不同的供款期、保障及退保費用,沒有專人為你解釋產品詳情,自己難以鑽研各項細則條款。Bowtie 資訊團隊今回整合了資深精算師對儲保產品的解讀,幫助大家深入了解儲保產品的分類和回報計算方式。

| 非保證回報 | 保證回報 |

|

|

儲蓄保險大致可以被分為投資為主以及保障為主兩類。保障為主的儲蓄產品有人壽保險及危疾保險,著重患重病、遇到意外時的身故保障。而投資為主的儲蓄產品則較複雜,當中涉及保費組成、入息形式以及回報計算等等。大致可分為下列四種:

儲蓄壽險是儲蓄計劃中最為穩陣和保守的選擇,其特色是保證受保人的現金價值(申請退保時可取回的金額)、期滿利益(於保單年期屆滿時可獲得的金額)以及身故賠償(萬一身故後保險公司賠償的金額)。儲蓄壽險的性質與定期存款相近,利用時間滾存保證現金,讓你在保單期滿時賺取期滿利益。一般保障期為 15 年以下,保費可以一筆過繳付,或分兩至三次繳付。這種計劃通常不涉合非保證紅利的回報,適合想短期內賺取穩定的回報的人士。

| 產品類型 | (*例子)短期儲蓄壽險 |

| 保單供款年期 | 2 年 |

| 保費繳付形式 | 一次性預繳/年繳/月繳 |

| 保障期 | 3 年 |

| 特色 | 投保時提供保證期滿利益金額 |

| 期滿利益 | 約實際已繳總保費的 108% |

| 提供保障 | 人壽及意外身故保障 |

| 身故賠償金額 = | 已繳總保費之 101% — 未繳的應付保費 |

帶有保證入息的壽險計劃是普遍的儲蓄或退休計劃,其特色是在保單期開始後定期派發俗稱「coupon」— 附有利息的保證現金儲備。這種壽險計劃的保單繳付期為 5 年、10 年以上不等,一般保障期為 30 年以上,什至終身。從入息期開始,受保人每年便可以開始賺取附有利息的「coupon」,作為額外的個人收入。任何已派發但未提取之「coupon」,將保留於生息戶口積存紅利。這種壽險計劃適合: 1)想短期內賺取流動收入的人士,例如儲蓄一筆錢以供組織家庭或子女升學之用途;或 2)為未來的退休生活開始儲蓄,以供退休後有固定及穩定的收入的人士。

| 產品類型 | (例子)終身壽險計劃 |

| 保單供款年期 | 5 年/10 年 |

| 保費繳付形式 | 一次性預繳/3 年/5 年 |

| 保障期 | 終身(至 100 歲) |

| 特色 |

|

| 期滿利益 | 終期紅利(如有)+ 積存生息戶口內的金額(如有)— 任何未償還之貸款及利息(如有) |

| 提供保障 | 人壽及意外身故保障 |

| 身故賠償金額 | 已繳總保費之 105% — 已派發的「coupon」總額+積存生息戶口內的金額(如有)— 任何未償還之貸款及利息 |

年金計劃是一種用作退休儲蓄的工具,把投保人退休前累積的儲蓄轉化成退休後的定期收入。市面上的年金有多種類型,合資格延期年金是其中一種,是受保監局認可的年金產品。延期年金包括累積期和年金領取期兩個階段。在特定時間的累積期內,投保人會定期繳付保費,而付款期與年金領取期通常相隔一段時間,讓保險公司通過投資令金額增長。到了年金領取期,投保人可在期內定期收取年金。任何已派發但未提取之非保證年金入息,將保留於生息戶口積存紅利。這種年金計劃與「coupon 式」定期提取現金儲備的計劃類近,適合想為退休生活作好準備的人士。

| 產品類型 | (*例子)延期年金計劃 |

| 保單供款年期 | 5 年/10 年 |

| 保費繳付形式 | 每年/每半年/每季/每月 |

| 保障期 | 直至終身 |

| 特色 |

1)保證年金入息 — 整個年金入息期定期派發的固定入息 2)非保證年金入息 — 由累積期完結時至最後一個保單年度開始,派發非保證紅利 |

| 期滿利益 | 終期紅利(如有)+ 積存生息戶口內的保證年金入息連利息及紅利連利息(如有)— 任何未償還之貸款及利息(如有) |

| 提供保障 | 人壽及意外身故保障 |

| 身故賠償金額 |

|

萬用壽險是一種靈活性較高的人壽保障產品,其特色有兩個:一、有較高的戶口透明度。投保人可以隨時查詢保費戶口結存,調整投保額、保費供款及提取現金。投保人可在保險公司所設定的日期(如在保費供款期屆滿後或週年保單日後)調整投保額或保費供款額。若果需要流動資金,他亦可在隨時從保費戶口提款,但要留意的是,提款時期和提款金額有機會影響退保費用和身故賠償額。二、有較低的保證利率及較高的非保證利率。與分紅保險相近,保險公司會將投保人的本金投資到指定的資產組合,並在特定年度派發高達 9% 的非保證利率;而每年派發的保證利率,一般少於 2.5%。這種混合人壽、儲蓄及投資的產品適合長期儲蓄目標,特別是著重投資、有家庭目標和資金淨值較高的人士。

| 產品類型 | (例子)萬用壽險 |

| 保單供款年期 | 彈性供款 |

| 保費繳付形式 | 一次性預繳/2 年/5 年 |

| 保障期 | 終身(100 歲) |

| 特色 |

|

| 期滿利益 | 保單戶口價值 + 積存生息戶口內的紅利連利息(如有)— 任何未償還之貸款及利息(如有) |

| 提供保障 | 人壽及意外身故保障 |

| 身故賠償金額 | 已繳總保費 — 保單戶口價值或保單保額之較高者 |

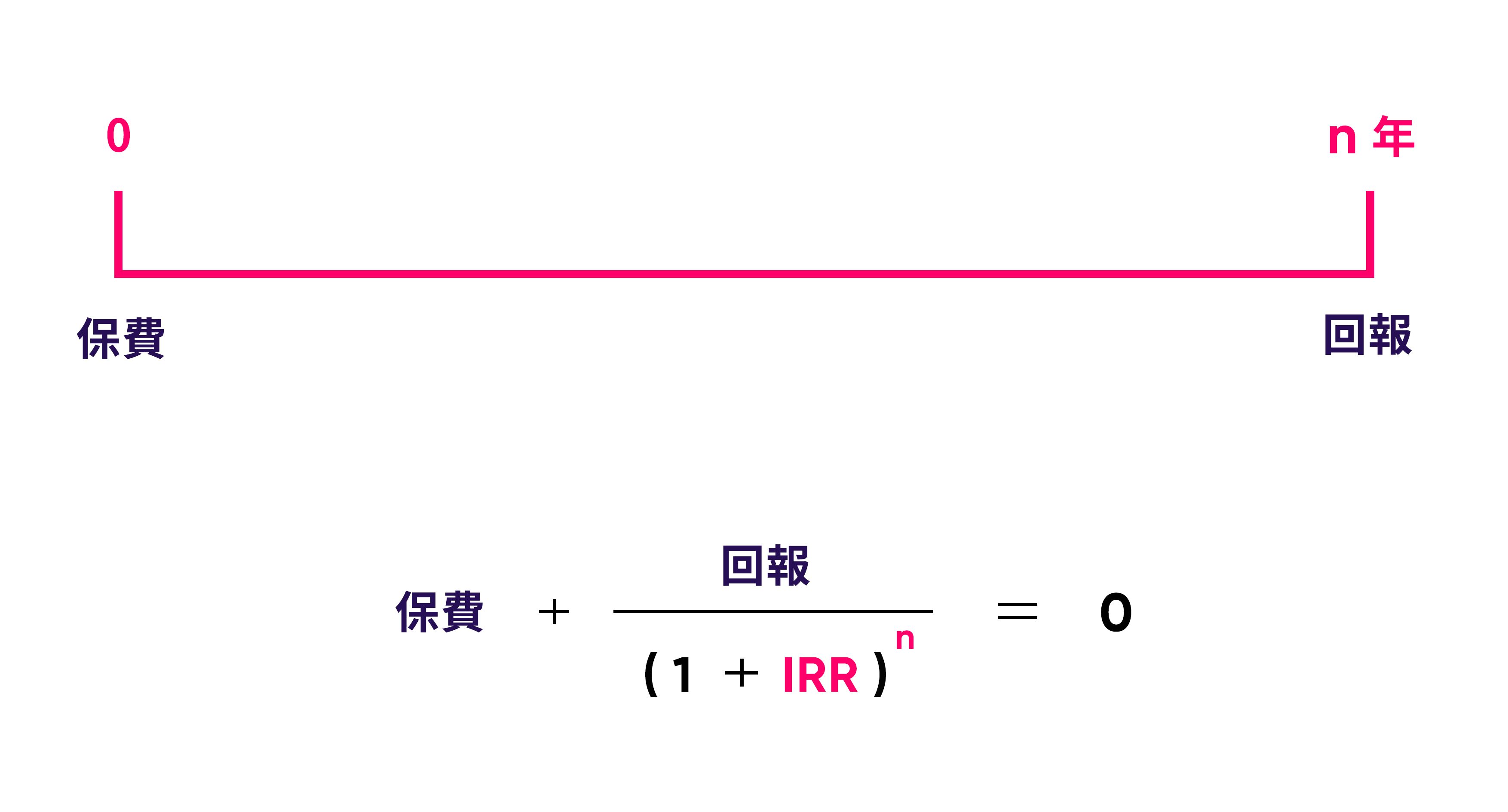

內部回報率 (IRR – Internal Rate of Return)能準確計算時間價值、投資時間以及回報金額。IRR 分別有保證內部回報率(Guaranteed Rate of Return)及預期內部回報率(Expected Rate of Return)。保證內部回報率是從保證回報計算;而預期內部回報率是從保證+非保證回報計算的。由於非保證的預期內部回報率往往高於保證內部回報率,保險公司通常著重推銷回報率較吸引的預期內部回報率。因此,在考慮選擇什麼儲保產品前,投保人應因應儲蓄壽險產品不同的供款期,計算其 10 年、20 年及 30 年的內部回報率,並將保證及預期回報分開表達,從而得出較全面的回報資訊。

總現金價值(總回報)包括保證現金、非保證的紅利、滾存利息等,保險公司能否實現, 受多個不穩定因素影響,如投資風險及信貸風險等。

保證回報是基於保證現金來計算,是保險公司有責任必須支付的保證金額。受保單契約的約束,不論市況怎樣,保險公司必須給予受保人保證回報。

| *(例子)20 年終身壽險計劃 | ||

| 保單供款期 | 預期內部回報率 | 保證內部回報率 |

| 10 年 | 1.4% | -1.4% |

| 20 年 | 4.2% | 1.0% |

| 30 年 | 4.9% | 1.1% |

Bowtie 資訊團隊搜羅了一個市面上的 20 年終身壽險計劃。從上述表格可見,以保單供款期為 30 年計算時,預期內部回報率可高達 4.9%,但保證內部回報率卻低至 1.1%。以保單供款期為 10 年計算時,保證內部回報率更低至負數(-1.4%)。預期內部回報率再高也好,也是屬不穩定的回報,不能作為確實的回報指標,所以,投保人應自行計算預期及保證內部回報率,以更了解真實回報。

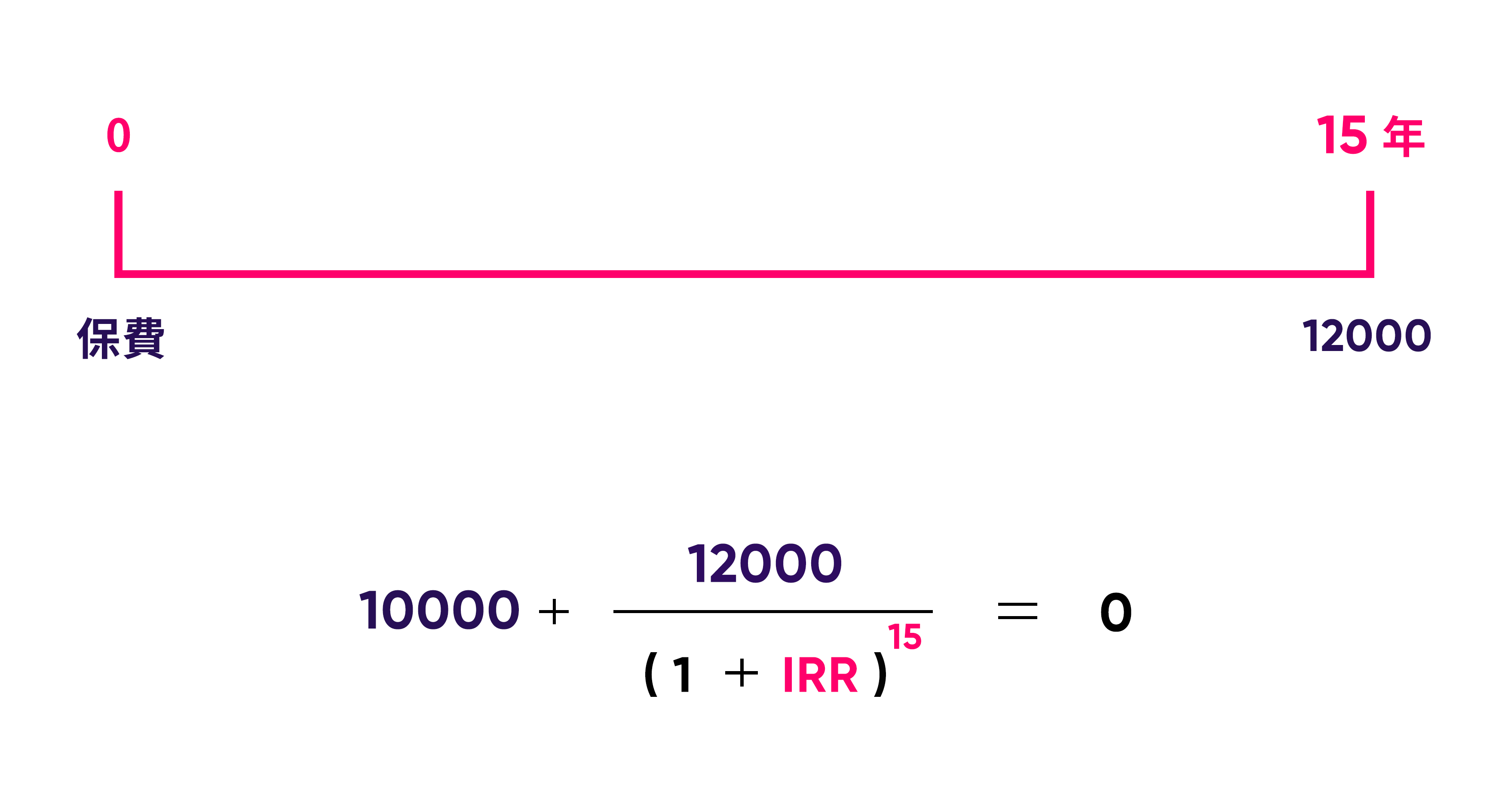

坊間不同的投資網站也設有網上內部回報率計算機,投保人亦可自行用 Excel 等軟件進行計算。若果想初步評估一次性支付及結算的儲蓄計劃,最簡單計算其內部回報率的公式如下:

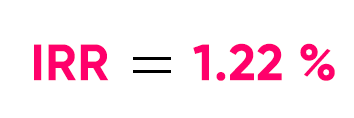

| 例子:一次性支付保費 $10000,在 15 年期滿後可取回 $12000。 |

| 內部回報率(IRR)= 1.22% |