儲蓄保險是什麼?

儲蓄保險結合了儲蓄和人壽保障兩項功能,但一般以儲蓄為主,人壽保障相對較少。它透過投保人繳付的保費累積現金價值,供其未來提取或退保時使用,也常被包裝作子女教育基金或退休基金。

值得留意的是,儲蓄保險的回報由保證回報及非保證回報組成。投保人最終收取的非保證回報( 紅利)有機會高於或低於利益說明文件中提及的回報。此外,早期退保所取回的現金價值,有機會低於已繳交的保費,所以投保人宜慎重考慮個人中長期的流動現金需要。

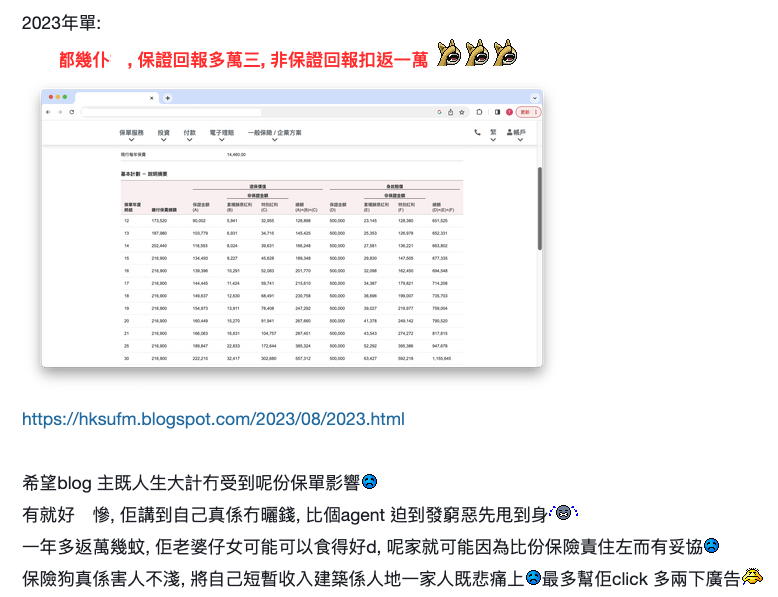

在LIHKG連登討論區,不時會見到網民對儲蓄保險有質疑︰

- 回報並非保證、真實回報與當初承諾有巨大落差。

- 非保證回報派發機制不透明。

在網上討論當中,不乏有人分享將真實案例分享,將當年保險建議書的預期回報,與多年後的週年通知書上之實質回報作客觀對比,確實有「貨不對辦」之嫌。

更甚者,供了儲蓄計劃10至20年,居然只能跟本金「打和」,感覺與「白供」無異。

有網民更找出一些儲蓄型人壽供款的個案,保單的「回本期」被不斷延長,由最初預期的12年、延至18年、再延至20年;同時,網民又指出總供款增加了,而身故賠償居然減少,情況可能與保單的非保證回報減少有關。

其實帖上網民亦提出了「回本期」遲遲未到的端偽。例如某年保單的保證金額(保證回報)雖然按年增加$1.3萬,但同期非保證回報卻減少$1萬多。

儲蓄保險的5大缺點

1. 流動性低

儲蓄保不像定期儲蓄或活期儲蓄,投入的資金並不能隨意提取調動,而早期退保甚至會引致大額虧損。除非投入的資金,毋須在未來幾年甚至十幾年需要動用,否則有意投購儲蓄保險的朋友應注意流動性問題和提早退保的潛在損失。

2. 紅利實現率

儲蓄保險當中的回報,一般分為保證及非保證部分,而非保證部分的分紅在現實中,往往跟最初投保的建議書有所出入,這個兌現比率的專有名詞為「紅利實現率」(又稱「分紅實現率」)。愈進取的儲蓄計劃,保險公司愈大機會出現低紅利實現率的情況,因此在投保前應審慎查閱該保險公司及該計劃的紅利實現率,去確認這份儲蓄計劃是否「信得過」。

3. 調整彈性低

非整付類的儲蓄保險,在供款期內,一般都不能調整供款額,無論是加大或減少。如果想短暫加大供款,往往只能另外投保新的儲蓄保單;如果想減少供款,或需要透過部分退保來達成,除了有機會引致本金的損失外,將來亦不能回復當初的供款額。對於處理人生不同階段的現金流,儲蓄保險並未能提供足夠的彈性,去因應個人狀況作出調整。

4. 長期供款

非整付類的儲蓄保險,供款期一般由5年至20年不等,而這段時間自己的理財需要和收入,或會出現不能預料的變化。如上文所述,儲蓄保單的調整彈性較低,無論是減少供款,抑或是暫時停止供款,都有機會引致本金的損失。如沒有決心能夠在整個供款期內定時定額供款,則建議把供款期縮短,甚至不要隨意投保儲蓄保單。

5. 回本期長

以供款5年的儲蓄保險為例,一般的回本期為7至10年不等,而保證回本期則更長。即使是整付式的儲蓄保單,回本期亦要3至5年不等。如資金未能長期滾存(滾存期大概為供款期再加上5至10年),儲蓄保險或未能帶來可觀回報,甚至連本金都會虧蝕。

只求保障,投資自己搞得掂,點解唔買純人壽?

另一種具有儲蓄成分的人壽保險,是終身壽險。它給予受保人終身人壽保障,當受保人不幸身故,保險公司將會向保單受益人發放一筆過的身故賠償。

如背後的目的為對沖像樓宇按揭這類大額欠債,又或對沖年幼子女十多年的學費、生活費等。在這個情況下,家庭經濟之柱用純人壽保險,便能以低廉保費帶來更高身故保障,對沖因不幸早逝而為家人帶來的經濟負擔。

如果你認為不含儲蓄及投資成份的純人壽保障更適合自己,不妨考慮Bowtie 人壽保,此產品能夠在受保人身故時為受益人提供一筆過賠償:

買儲蓄保險有什麼好處?

1. 保證回報

儲蓄保險的結構當中,有保證回報的部分,一般在若干年期後,能夠做到保證回本甚至帶來回報。此外,有一些類似年金的派息類儲蓄保險,能夠做到定期派發保證收入;這類儲蓄計劃,或能為希望定期獲取回報的投保人帶來安心。

2. 養成儲蓄習慣

在現實世界中,沒有把淨現金流好好利用,透過各種工具增值的人,很容易會因為銀行存款多了,而令自己花費更多。倘若能夠利用適合自己的儲蓄保險,把每月的淨現金流長期累積及增值,養成良好的儲蓄習慣,這價值和意義在漫長的人生理財路上,或比起儲蓄計劃真正能帶來的回報來得重要。

3. 專業投資管理

儲蓄保險的原理,是投保人將資金交托到金融機構手上,讓金融機構的專業投資團隊去投資,然後跟自己攤分投資成果。在低息時期,定期存款未必能夠提供抗通脹的回報。倘若自己沒有投資知識和經驗,又希望長遠回報至少能達到3至5%,儲蓄保險亦是可考慮的工具之一。

常見問題

保險公司能否實現當初建議書上所承諾的紅利回報,取決於它們能否持續地成功執行本身擬訂的投資策略,以及有效率地營運公司。可是以上兩項工作,要持續地達標,都是非常困難,因此在現實中持續地100%兌現預期回報的保險公司,絕非易事。

另外,在保險業監管局強制執行公佈紅利實現率之前,當中可能有某些保險公司,以誇大預期回報的手法來吸引客戶投保。不過,在保監局強制執行公佈紅利實現率後,這種情況已經有所改善。

現金價值是指儲蓄保險的退保價值,一般由保證及非保證兩部分所組成。這個數字一般能在儲蓄保單的週年通知書中查看,而有些保險公司的客戶應用程式亦能讓客戶查閱。